Legalább nettó 250 milliárdnyi forintalapú állampapírtól szabadulnak majd meg szeptember végéig egyes külföldi befektetők amiatt, mert két rendkívül fontos feltörekvő kötvénypiaci indexben Kolumbia súlya jelentősen nő - következtethető ki a JP Morgan napokban közzétett döntéséből. Ez azt jelenti, hogy a jelenleg is másfél éves mélypont körül lévő állományhoz képest további, akár 5%-kal mérsékelhetik majd egyes külföldi alapkezelők a magyar papírokban meglévő kitettségüket. Ez érzékenyen érintheti az egész évre megfogalmazott államadósság finanszírozási stratégiát is. Mindezek tükrében nem véletlen, hogy a napokban Orbán Viktor kormányfő is megerősítette: az eddigieknél is hangsúlyosabban kell majd a magyarországi (lakossági) befektetők felé fordulni a finanszírozás terén.

Fontos döntés...

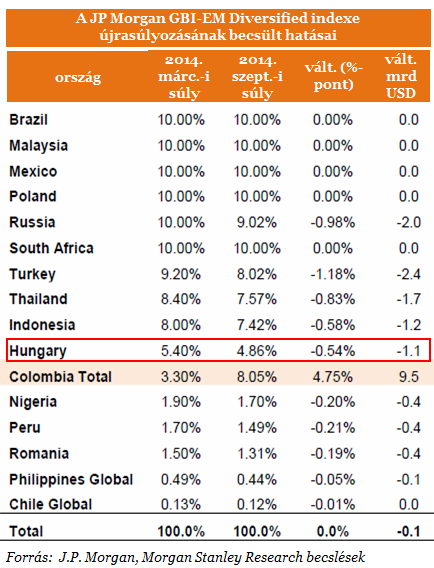

A JP Morgan szerdán közzétett, általános piaci meglepetést okozó, döntése szerint május 30-tól szeptember 30-ig Kolumbia súlyát rendre 3,2%-ról 8,05%-ra, illetve 1,8%-ról 5,6%-ra emeli a saját GBI-EM Global Diversified, illetve GBI-EM Global indexeiben a befektetési bank.

Ez azt jelenti, hogy azok a befektetők (pl. passzív alapkezelők), amelyek ezt a két igen elterjedt indexet használják referenciaként a saját portfóliójuk értékeléséhez, a megváltozó súlyokat le kell követniük. Azaz a saját portfóliójukban eddig csak viszonylag kis súllyal szereplő kolumbiai papírokat a következő fél év során a megadott szintre fel kell emelniük (minden hónap végén egy kicsivel növelni kell a súlyukat), ami jelentős nettó kolumbiai kötvényvásárlással jár majd.

A 2013 végére vonatkozó adatok szerint 217 milliárd dollárnyi tőke követte a JP Morgan által javasolt két index modellportfóliót, azaz ekkora volumenű tőkét kell alapul venni akkor, amikor az átsúlyozás lehetséges piaci hatásait vizsgáljuk.

A kolumbiai súlyozás megváltoztatásának másik oldala, hogy ha a kezelt vagyont változatlannak vesszük, akkor ez más országok papírjainak eladásával jár majd azok súlycsökkentése nyomán. A JP Morgan által közölt és a Morgan Stanley által részletesen elemzett adatok szerint ezt az átsúlyozást leginkább a török és az orosz helyi devizában denominált kötvénypiac fogja megsínyleni, de a magyar piac is megérezheti majd a távoli ország miatti "felfordulást".

Nem kis összegekről van szó...

Amennyiben elfogadjuk a fent említett 217 milliárd dollárnyi vagyont alapként, akkor a kolumbiai súlyok mintegy 4,5%-pontos megváltozása közel 10 milliárd dollárnyi vagyon megmozdulását jelenti majd, azaz nettó értelemben ennyivel nőhet a külföldi befektetők kolumbiai pesoban (COP) denominált állampapír kitettsége.

A Morgan Stanley csütörtöki elemzésében egyébként úgy becsülte, hogy csupán a GBI-EM Global Diversified index alapján 200 milliárd dollárnyi tőkét kezelnek világszerte és ebből vezette le, hogy az egyes piacokon milyen volumenű tőkemozgások következhetnek be. A befektetési bank várakozása szerint a következő fél év első fele intenzívebb lehet a tőkemozgások tekintetében, mivel az alapkezelők nem havonta fogják fokozatosan növelni a kitettségüket, hanem valószínűleg egy-két lépésben.

Amint az alábbi táblázatból látható: a kolumbiai piacra várható nettó 9,5 milliárd dollárnyi tőkebeáramlás másik oldalaként a török lírában denominált kötvényekből mintegy 2,4 milliárd, az orosz papírokból 2 milliárd, illetve a forintban denominált kötvényekből pedig 1,1 milliárd dollárnyi tőkekiáramlás várható szeptember 30-ig.

Utóbbi a jelenlegi árfolyammal számolva mintegy 250 milliárd forintnak felel meg, de amint fentebb jeleztük: a Morgan Stanley becslése csak a GBI-EM Global Diversified indexre vonatkozik, így a nettó 250 milliárd forintos magyar kötvénypiaci tőkekiáramlás csak alsó becslésként fogalmazható meg (a Morgan Stanley a saját elemzésében a GBI-EM Global indexben bekövetkező változásokról nem ír és számunkra nem ismert az ezen index által követett portfóliók mérete).

Mit jelenthet ez számunkra ?

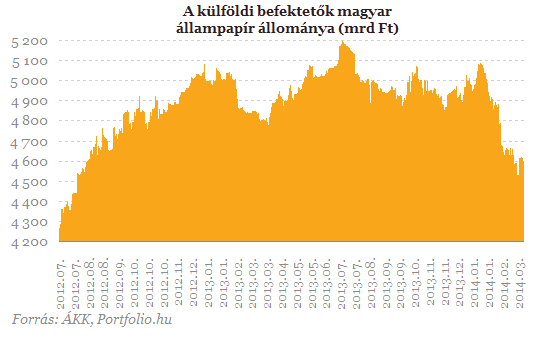

Fontos hangsúlyozni, hogy sok külföldi szereplő van jelen a magyar forintalapú állampapír piacon, így az nem jelenthető ki, hogy a következő fél évben az összes nem-rezidens által birtokolt forintalapú állampapír állomány a jelenlegi 4600 milliárd forintról biztosan esni fog legalább 250 milliárd forinttal (közel 5%-kal). Lehetnek ugyanis olyan befektetők, akik éppen növelni akarják a magyar kitettségüket (pl. eltérő benchmarkot néznek, mint a JP Morgan indexe, vagy a portfóliójukban tartott magyarországi súlyt aktív alapkezelőként saját döntésük miatt megemelik).

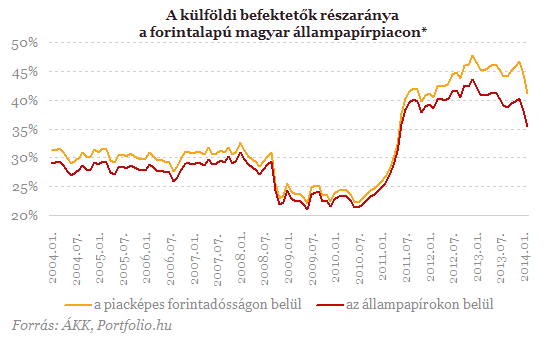

Csupán azt jelenthetjük ki, hogy a fenti index átsúlyozások miatt ekkora tőkekiáramlási hatás biztosan el fogja érni a magyar piacot. Innentől kezdve az a nagy kérdés, hogy lesznek-e olyan tényezők, amelyek ezt a tőkekivonást (részben vagy egészében) ellensúlyozni tudják a Fed eszközvásárlási programjának lassítása "árnyékában". Amennyiben nem lesznek ilyen hatások, akkor bizony fel kell készülnünk arra, hogy a külföldiek állománya az előttünk álló időszakban 4400 milliárd forint alá mérséklődhet, és a részarányuk az állampapírokon belül a jelenlegi 41%-ról tovább fog csökkenni.

A Morgan Stanley elemzése egyébként megemlíti, hogy a nem-rezidensek részaránya a kolumbiai piacon bizonyos nehézségek és adószabályok miatt még csak 7% körüli és a hatóságok jelzései szerint ez 15-20% körülre futhat majd fel. Ez még mindig jelentősen elmaradna a Peruban és Chilében megfigyelhető 40-50% körüli részarányoktól. A török piacon egyébként egy saját januári elemzésünk szerint 26% körül járt a külföldiek részaránya, így a magyar piacon jellemző 41%-os részarány a mi régiónkban kiemelkedőnek számít.

Nehezíti a finanszírozási folyamatokat...

Azt, hogy a fentiekben bemutatott index átsúlyozások pontosan milyen hatással járnak majd a magyar állampapírpiacra idén, nehéz előre megmondani. Mindenesetre az valószínű, hogy nem teszi könnyebbé az államadósság idei évi finanszírozásával kapcsolatos terv végrehajtását.

Abban ugyanis eleve az volt, hogy a forintalapú finanszírozás felé fordul idén az állam (illetve emelkedhet a belföldi szereplők részaránya), de az, hogy a JP Morgan döntése miatt bizonyos kötvénybefektetők elfordulnak majd a magyar piactól, nehezebbé teszi a forintalapon kitűzött források bevonhatóságát.

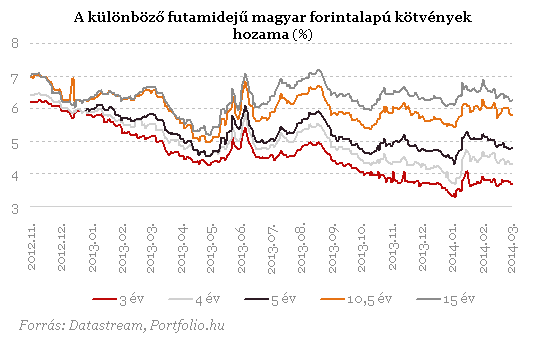

A szűkösebb források miatt eleve kialakulhat egy felfelé irányuló nyomás a hozamokra (drágábbá válhat az államadósság finanszírozása), másrészt még inkább a magyar lakosság felőli forrásbevonásra támaszkodhat majd az adósságkezelő (ami szintén azzal járhat, hogy más megtakarítási formákra "rá kell ígérnie" a lakossági állampapírok kamataiban az ÁKK-nak).

A napokban egyébként Orbán Viktor kormányfő a következő választási ciklussal kapcsolatos tervei között említette azt is, hogy az államadósság finanszírozásában az eddigieknél is nagyobb arányban kell bevonni hazai, azon belül is lakossági forrásokat (hogy ezzel egyúttal az államadósság devizaarányát is mérsékelni lehessen). Ez a fentiek fényében nemcsak tervnek, hanem egyúttal szükségszerűségnek is mutatkozik.

Forrás : www.portfoloio.hu

Szerző : Weinhardt Attila

http://www.portfolio.hu/deviza_kotveny/akk/sulyos_csapas_eri_magyarorszagot_egy_tavoli_orszag_miatt.196833.html?utm_source=hirstart&utm_medium=portfolio_linkek&utm_campaign=hiraggregator